Kinderbijslag (Duitsland)

De kinderbijslag wordt in Duitsland Kindergeld genoemd. Het is voor een deel bedoeld om het bestaansminimum van kinderen te garanderen en voor een deel is het een beloning voor het vormen van een gezin, wat men in Duitsland "Familienförderung" noemt.

Rechtsgrondslag

De rechtsgrondslag voor de kinderbijslag is voor de mensen die volledig onder de inkomstenbelasting vallen. Voor mensen die beperkt belastingplichtig zijn is dat conform §§ 62 ff. EStG), de Bundeskindergeldgesetz (BKGG).

Hoogte

De kinderbijslag bedraagt in Duitsland volgens § 66 Abs. 1 EStG resp. § 6 Abs. 1 Bundeskindergeldgesetz vanaf juli 2019 voor het eerste en tweede kind 204 euro per maand, voor het derde kind 210 euro en voor het vierde en volgende kind 235 euro per maand. Dat is dus aanmerkelijk hoger dan de kinderbijslag in Nederland.

Kinderbijslag kan alleen bij de betreffende "Familienkasse" aangevraagd worden, een soort belastingkantoor.

Bewijs

Het bewijs dat het kind bestaat kan door een Lebensbescheinigung of een Geboortebewijs geleverd worden. Het bewijs moet binnen 6 maanden na de geboorte van het kind wordt getoond en hierin moet de woonplaats van de ouders staan.

Rechthebbende

In principe zijn ouders of grootouders diegenen die recht hebben op de kinderbijslag. Het kind zelf heeft geen recht op kinderbijslag. Als het kind bij grootouders of pleegouders leeft, hebben zij recht op kinderbijslag. Uitsluitend Duitse staatsburgers, burgers uit de EU-landen (of Noorwegen, IJsland of Zwitserland) hebben in Duitsland recht op kinderbijslag. In Duitsland wonende buitenlanders, die geen paspoort hebben van een land van de Europese unie, kunnen ook kinderbijslag krijgen als zij een verblijfsvergunning hebben. Verder is een woonplaats in Duitsland een eis, wat in Duitsland “gewöhnlicher Aufenthalt” genoemd wordt.

Personen die in het buitenland wonen, maar in Duitsland onbeperkt belastingplichtig zijn of als belastingplichtige behandeld worden, ontvangen eveneens kinderbijslag. Dit noemt met in Duitsland “Unbeschränkt einkommensteuerpflichtig”. Voor grensgangers geldt dat zij recht hebben op kinderbijslag van het land waar zij werken. Een uitzondering daarop vormt Zwitserland: zodra een verzekeringsplichtige ouder in Duitsland leeft, heeft deze recht op Duitse kinderbijslag.

Wonen in Nederland, werken in Duitsland

Als beide ouders in Nederland wonen en in Duitsland belastingplichtig zijn (werken), hebben zij recht op het volledige Duitse Kindergeld.

Indien een van beide ouders in Nederland belastingplichtig is (werkt), dan hebben de ouders in eerste instantie recht op Nederlandse kinderbijslag (en evt. Nederlands kindgebonden budget). Dit wordt dan aangevuld door de Familienkasse met het Duitse Kindergeld (tot de hoogte van het Duitse Kindergeld).[1]

Wonen in Duitsland, werken in Nederland

Als beide ouders in Duitsland wonen en in Nederland belastingplichtig zijn (werken), hebben zij recht op de Nederlandse kinderbijslag en kindgebonden budget met aanvulling van het Duitse Kindergeld (tot de hoogte van het Duitse Kindergeld).

Een ouder is werkzaam in Nederland & de andere ouder werkt in Duitsland

Indien een van beide ouders in Duitsland belastingplichtig is (werkt) en de andere ouder in Nederland belastingplichtig is (werkt), dan hebben de ouders recht op volledig Duits Kindergeld. De ouders ontvangen geen Nederlandse kinderbijslag en kindgebonden budget.

In de regel hebben hebben beide ouders aanspraak op kinderbijslag/kindergeld. De ene ouder in Duitsland en de andere ouder in Nederland. Er is sprake van samenloop (cumulatie). Wanneer beide ouders werken dan geldt dat Duitsland alwaar het gezin woont én een van de ouders werkt, bij voorrang het Duitse Kindergeld moet uitbetalen. Indien de Nederlandse kinderbijslag + kindgebonden budget hoger is dan het Duitse Kindergeld dan zal Nederland het bedrag aan Nederlandse kinderbijslag en kindgebonden budget verminderen ('opschorten') met het bedrag dat het gezin aan Duits Kindergeld ontvangt. Omdat de Nederlandse kinderbijslag + kindgebonden budget lager is dan het Duitse kindergeld, hoeft Nederland geen aanvullende kinderbijslag + kindgebonden budget te betalen.

Een ouder is werkzaam in Nederland & de andere ouder werkt niet

Wanneer een van beide ouders in Nederland belastingplichtig is (werkt) en de andere ouder werkt niet en/of is niet verzekerd (zgn. alleenverdienerssituatie), dan hebben de ouders recht op Nederlandse kinderbijslag en kindgebonden budget aangevuld met het Duitse Kindergeld (tot de hoogte van het Duitse Kindergeld).

Hier is de coördinatieverordening Vo 883/2004 van toepassing. De hoofdregel van deze verordening is dat de in Nederland werkende grensarbeider sociaal verzekerd is in Nederland (werklandbeginsel). Dit geldt ook voor de Nederlandse kinderbijslag. Er bestaat recht op Nederlandse kinderbijslag en kindgebonden budget 'op grond van werken in Nederland'. Gelijktijdig heeft de niet-werkende ouder in Duitsland 'op grond van woonplaats' aanspraak op Duits Kindergeld. In dit geval bestaat er recht op dubbele kinderbijslag. Er is sprake van samenloop. Dit rechtsconflict wordt opgelost door de kinderbijslag op grond van de wetgeving van het werkland (in casu Nederland) met voorrang uit te betalen. Indien het Duitse kindergeld hoger is, dan de Nederlandse kinderbijslag + kindgebonden budget dan zal Duitsland het Duitse Kindergeld verminderen ('opschorten') met het bedrag dat de grensarbeider aan Nederlandse kinderbijslag + kindgebonden budget ontvangt.

Beide ouders werken in Nederland & studerende kinderen ouder dan 18 jaar

Wanneer beide ouders in Nederland belastingplichtig zijn (werken) en studerende kinderen ouder dan 18 jaar hebben, dan hebben de ouders recht op Duits Kindergeld en de student recht op Nederlandse studiefinanciering[2].

Beide ouders zijn sociaal verzekerd in Nederland. In Nederland bestaat er voor kinderen ouder dan 18 jaar, ongeacht of zij studeren, geen recht meer op kinderbijslag. De studerende kinderen van 18 jaar en ouder maken in Nederland wel aanspraak op de Nederlandse studiefinanciering. 'Op grond van woonplaats' maken de ouders aanspraak op Duits Kindergeld. Voor studerende kinderen bestaat tot 25 jaar recht op Duits Kindergeld. In de Duitse wetgeving is geregeld dat als het gezin in Duitsland woont en er geen aanspraak bestaat op buitenlandse (in casu Nederlandse) kinderbijslag, er toch aanspraak bestaat op het Duitse Kindergeld. Dit is een additioneel Duits recht dat zijn rechtsgrondslag heeft in de Duitse sociale wetgeving. Op grond van de coördinatieverordening 883/2004 is Duitsland niet verplicht om Duits kindergeld uit te betalen, op basis van de Duitse wetgeving dus wel.

Over het recht op Nederlandse studiefinanciering heeft het Europees Hof van Justitie een uitspraak gedaan (arrest Brigitte Bosmann C-352/06). Het feit dat het Duitse Kindergeld gecumuleerd kan worden met Nederlandse studiefinanciering is niet verboden. Er is in dit geval een dubbele voorziening voor studerende kinderen.[3][4][5][6]

Familieverhoudingen

Als kinderen gelden de kinderen die in eerste graad met de aanvrager verwant zijn. Dat zijn de eigen en geadopteerde kinderen en kleinkinderen die de aanvrager in zijn gezin heeft opgenomen of een zogenaamd pleegkind, met wie de aanvrager door een soort familieband langdurig verbonden is. De ouders hebben recht op kinderbijslag, niet de kinderen. Een uitzondering is er voor volle wezen of als het onbekend is waar de ouders zijn. De aanspraak op kinderbijslag kan door de ouders op het kind worden overgedragen, zodat zij zelf de kinderbijslag kunnen aanvragen.

Woonplaats van het kind

Uitsluitend kinderen met een woonplaats in Duitsland, de Europese Unie of de Europese gemeenschap hebben recht op kinderbijslag. Er bestaan echter uitzonderingen:

Vermiste kinderen

Ouders hebben recht op kinderbijslag zolang het kind vermist is. Deze regeling geldt tot het voltooien van het 18-de levensjaar. Deze regeling geldt ook bij internationale kindontvoering, zoals wanneer een kind door een van de ouders meegenomen wordt (ontvoert) naar het buitenland. Bij ontvoering van het kind naar het buitenland woont het kind niet meer in Duitsland, als het er op gaat lijken dat het kind niet meer zal terugkeren. Hiermee vervalt een van de eisen van de kinderbijslag, maar ook bij een langere afwezigheid van het kind blijft de Duitse woonplaats behouden en daarmee blijft het kind deel uitmaken van het gezin van de in Duitsland wonende ouder, zolang deze in ieder geval voldoende stappen onderneemt om de terugkeer van het kind mogelijk te maken.

Leeftijdsgrenzen

Tot 18 jaar

Kinderbijslag wordt betaald tot het voltooien van het 18-de levensjaar[7]. Bij minderjarige kinderen speelt het geen rol of het kind eigen inkomen heeft.

Arbeidsloze kinderen: t/m 21 jaar

Als het kind geen baan heeft en als arbeidszoekend is ingeschreven bij het arbeidsbureau (Agentur für Arbeit) of bij een andere voor een uitkering (Arbeitslosengeld II) verantwoordelijke organisatie (Arbeitsgemeinschaft/Kommune), dan kan de kinderbijslag tot het voltooien van het 21-ste levensjaar doorlopen.

Kinderen in opleiding, of op zoek naar een opleiding: tot 25 jaar

Als het kind nog naar school gaat, of studeert, kunnen de ouders tot het voltooien van het 25-ste jaar van het kind, kinderbijslag krijgen. De kinderbijslag wordt doorbetaald ook als er tussenperioden zijn tussen de ene en de andere opleiding, zolang die tussenperioden niet langer dan 4 maanden duren.

Zolang het kind is ingeschreven als “zoekende naar een opleiding”, kunnen de ouders tot het voltooien van het 25-ste jaar van het kind, kinderbijslag krijgen.

Gehandicapte kinderen: geen leeftijdsgrenzen

Voor gehandicapte kinderen die zich door hun handicap niet zelf kunnen onderhouden is er ook recht op kinderbijslag, zonder leeftijdsgrenzen. Die handicap moet voor het einde van het 27-ste levensjaar zijn begonnen. (§ 52 Abs. 40 EStG).

Verschuiving van de leeftijdsgrenzen

In uitzonderingen wordt conform § 32 Abs. 5 EStG nog na het 25-ste levensjaar kinderbijslag betaald. Dat is het geval indien het kind tijdens de opleiding opgeroepen wordt voor een soort (sociale) dienstplicht of ontwikkelingshulp.

Vroeger geldende leeftijdsgrenzen

De vroeger geldende leeftijdsgrens van 27 jaar is volgens § 52 Abs. 40 Satz 7 EStG in stappen afgebouwd naar 25 jaar:

- Geboortejaar tot 1981: Kinderbijslag tot en met de voltooiing van het 27-ste levensjaar.

- Geboortejaar 1982: Kinderbijslag tot en met de voltooiing van het 26-ste levensjaar.

- Geboortejaar vanaf 1983: Kinderbijslag tot en met het 25-ste jaar.

Met de wijziging van de leeftijdsgrenzen vervalt voor de betroffenen ook de mogelijkheid van een extra toeslag conform het ambtenarenrecht.

Inkomensberekening vanaf 18 jaar

| Jaar | Inkomensgrenzen |

|---|---|

| t/m 2001 | DM 14.040 |

| 2002 - 2003 | € 7.188 |

| 2004 - 2009 | € 7.680 |

| 2010 - 2011 | € 8.004 |

| vanaf 2012 | (onbegrensd) |

Eigen inkomsten (en Eigene Bezüge) van een kind konden t/m 2011 leiden tot een vermindering van de aanspraak op kinderbijslag. (zie bovenstaande tabel).

De inkomensgrens is vanaf 2012 opgeheven. Tot en met 2011 gold er een jaarlijkse inkomensgrens (§ 32 Abs. 4 Satz 2 Einkommensteuergesetz). Deze bedroeg in 2010/2011 8.004 euro. Indien het recht op kinderbijslag nog gedurende een deel van het jaar bestond, dan werd de inkomensgrens naar volle kalendermaanden berekend.

Tot de eigen inkomsten van het kind telde alle inkomsten van het kind. Inkomsten zijn belastingplichtige bedragen, winst of verliezen uit een van de 7 soorten belasting inkomsten. Eigene Bezüge zijn alle inkomsten in geld of in natura, voor zover die niet reeds in de belastbare inkomsten opgenomen zijn; van deze inkomsten kan een belastingdrempel van 180 euro afgetrokken worden.

Als de eigen inkomsten van het kind na aftrek van de bovengenoemde bijdragen, hoger zijn dan de inkomensgrenzen, bestond er geen recht op kinderbijslag: de voor het lopende jaar reeds ontvangen kinderbijslag moest volledig terugbetaald worden. Werkte het kind echter in een periode tussen twee opleidingen, dan kon gedurende deze tijd geen aanspraak gedaan worden op kinderbijslag, zodat het inkomen uit deze periode niet in de berekening van de kinderbijslag van de overige maanden meegenomen werd.[8]

Van het inkomen af te trekken bedragen

Kosten voor wettelijk verplichte sociale verzekeringen zoals wanneer het kind deel is van een gezinsverzekering.[9] Het werkt op dezelfde manier voor particuliere ziektekostenverzekeringen.

Bijdrage aan een zogenaamde Riester-pensioenverzekering moeten ook van het inkomen afgetrokken worden.[10]

Bij de inkomsten uit niet zelfstandige arbeid is er een aftrek van 920 euro mogelijk voor verwervingskosten, tenzij er nog hogere verwervingskosten bewijsbaar zijn.

Manier van aanvragen

Kindergeld kan uitsluitend schriftelijk aangevraagd worden. Een recht op kinderbijslag bestaat voor elke maand, waarin minstens 1 dag aan de voorwaarden is voldaan. Het recht verjaart vier jaar na het ontstaan. Bij de aanvraag voor gehandicapte kinderen ouder dan 27 jaar is onder andere een verklaring van een arts nodig over het begin van de handicap.

De Familienkasse van het Arbeidsbureau onderzoekt periodiek of er nog recht bestaat op kinderbijslag en of het juiste bedrag betaald wordt. Bij ambtenaren doet de afdeling personeelszaken van de betreffende dienst dit onderzoek.

Volgens de wet § 60 (Sozialgesetzbuch I) is de kinderbijslagontvanger verplicht wijzigingen te melden.

Aanvraagformulieren kunnen worden gedownload van de site van de Duitse Arbeitsagentur. Deze formulieren zijn ook in de Nederlandse taal beschikbaar. Behalve het aanvraagformulier moet per kind een bijlage (Anlage) worden ingevuld. Deze bijlage, ook in de Nederlandse taal, kan op de site van de Duitse Arbeitsagentur (onder: “Anlage Ausland zum Antrag auf deutsches Kindergeld (KG 51) in anderen Sprachen”) worden gedownload. Bij de aanvraag moet een kopie van de ID-kaart of het paspoort van het kind worden meegestuurd. Voor grensgangers die in Nederland wonen is de Familienkasse Rheinland-Pfalz-Saarland verantwoordelijk

Van de kinderbijslag afhankelijke vergoedingen

Aan de kinderbijslag zijn meerdere toeslagen verbonden. Wie per kalenderjaar voor minstens een maand kinderbijslag krijgt, heeft ook aanspraak op de extra vergoedingen bij de Riester-Rente. Hetzelfde geldt voor de extra vergoeding als onderdeel van de toeslag voor eigenaren van een woning (Eigenheimzulage).

Voor elke maand waarin kinderbijslag betaald wordt, krijgen ambtenaren en volgens BAT betaalde werknemers (een soort trendvolgers, zoals docenten) een toeslag bovenop hun woontoeslag. Ambtenaren krijgen daarbovenop nog de gezinstoeslag (Familienzuschlag). Sinds de invoering van het TVöD wordt een kindertoeslag voor ambtenaren (Arbeitnehmern im öffentlichen Dienst) alleen nog betaald voor kinderen die voor 1 januari 2006 geboren zijn.

In het grootste deel van Duitsland wordt overgeschakeld van het BAT vergoedingssysteem op het TV-L systeem. Dit laatste systeem heeft geen toeslag meer voor kinderen.

Aan hogescholen in Beieren hoeven kinderen van ouders die voor minstens 3 kinderen recht hebben op kinderbijslag geen collegegeld te betalen.

Belastingvrijstelling

Duitsland is in Europa het enige land, waarbij de kinderbijslag in eerste instantie tot de wettelijk gegarandeerde vrijstelling van het bestaanminimum van de belastingbetaler behoort.[11]. Het ministerie van financiën onderzoekt in het kader van de inkomensbelasting, of de aftrek van de zogenaamde “Kinderfreibeträge” (Kindervrijstelling/kinderaftrek) in de inkomstenbelasting gunstiger is dan de kinderbijslag. Als dat het geval is, dan wordt de belastingplichtige het meerdere uitbetaald. In het omgekeerde geval blijft het bij de kinderbijslag.

Bij ouders met een hoog belastinginkomen is de aftrek van de kindervrijstelling (Kinderfreibetrag) voordeliger dan de kinderbijslag; bij ouders met een laag belastinginkomen is de kinderbijslag voordeliger.

Sinds 2004 bestaat er al recht op de belastingaftrek als er recht is op kinderbijslag, onafhankelijk van het feit of het ook daadwerkelijk uitbetaald wordt; sinds 2007 worden ook buitenlandse (bijvoorbeeld Nederlandse) rechten op kinderbijslag meegetelt.

Het Bundesverfassungsgericht heeft deze praktijk goedgekeurd: De wetgever kan de belastingvrijstelling van het bestaansminimum ook door de betaling van de kinderbijslag waarborgen.[12] Daardoor is alleen dat gedeelte van de kinderbijslag, dat hoger is als de belastingaftrek (Kinderfreibetrag), een echte bevoordeling van gezinnen. Dit aandeel van de „echte“ bevoordeling van gezinnen zakt met een toenemend inkomen: bij een belastbaar inkomen van ongeveer 27.000 euro is voor belastingplichtigen nog maar een derde. Het is volledig verdwenen bij een belastbaar inkomen van ongeveer 63.500 euro bij getrouwden met 1 kind. Bij eenouder gezinnen ligt de grens bij ongeveer ca. 33.500 euro (2010).

Onderhoudsverplichting (alimentatie)

Kinderbijslag is volgens § 1612b BGB voor het levensonderhoud van het kind. Dit betekent dat, het te betalen bedrag volgens de alimentatie (Onderhousverplichting) verminderd kan worden met de kinderbijslag; het bedrag dat al door de staat in het levensonderhoud van het kind wordt bijgedragen.

Leeft het minderjarige kind bij een ouder (waarbij de onderhoudsplicht van de andere ouder door verzorging van het kind wordt ingevuld); § 1606 Abs. 3 Satz 2: De ouder, die een minderjarig ongehuwd kind verzorgd, vervult hiermee de onderhousverplichting, door in het onderhoud van het kind bij te dragen, in de regel door de verzorging en opvoeding van het kind), hierdoor hoeft de andere ouder maar de helft van de onderhoudskosten aan de ander ouder te betalen, § 1612b Abs. I Nr. 1 BGB.

In alle andere gevallen wordt de kinderbijslag volledig toegerekend als onderdeel van de onderhoudskosten, § 1612b Abs. I Nr. 2 BGB.

Kinderbijslag en WW (Arbeitslosengeld II)

De kinderbijslag wordt bij de ontvangers van WW (Arbeitslosengeld II) tot het inkomen gerekend, als het niet voor de kinderen zelf voor hun eigen levensonderhoud nodig is. Dat is bijvoorbeeld het geval, als het kind voldoende eigen inkomsten heeft. Deze regeling geldt alleen voor minderjarige kinderen, zo dat bij volwassen kinderen de kinderbijslag altijd tot het inkomen van de ouders gerekend wordt. Voor volwassen kinderen is er echter een uitzondering in § 1 Abs. 1 Nr. 8 Alg II-V (Verordnung zum Arbeitslosengeld II). Leven volwassen kinderen niet in het gezin van de werkloze en wordt de betaalde kinderbijslag bewijsbaar aan hen doorgegeven, dan wordt het niet als inkomen gerekend.

Eenmalig bedrag van 100 euro in het jaar 2009

In 2009 was er (in het kader van een conjuctuurstimilering een eenmalige toeslag op de kinderbijslag van 100 euro per kind. Dit was voor alle kinderen die in 2009 kinderbijslag kregen.

Kritiek

- Wijze van uitbetaling: De kinderbijslag wordt voor het grootste deel via de inkomstenbelasting geregeld. Echter voor de uitbetaling zijn niet de ambtenaren van het ministerie van financiën verantwoordelijk, maar de zogenaamde Familienkassen en voor de ambtenaren is het de werkgever. Fraude door dubbele uitbetaling is daardoor mogelijk.[13] Sommige betalingen zijn vertraagd en foutgevoelig.[14]

- Vrijwilligerswerk: Kinderen die meerdere maanden of jaren vrijwilligerswerk doen, bijvoorbeeld als bestuurslid van een studentenvereniging, krijgen geen kinderbijslag. Met uitzondering van kinderen die deelnemen aan een vrijwillig sociaal of ecologisch jaar (FSJ)(FÖJ).

- Inkomensgrenzen: Bij het overschrijden van de inkomensgrens stopt de kinderbijslag abrupt en moet zelfs over de afgelopen periode terugbetaald worden.

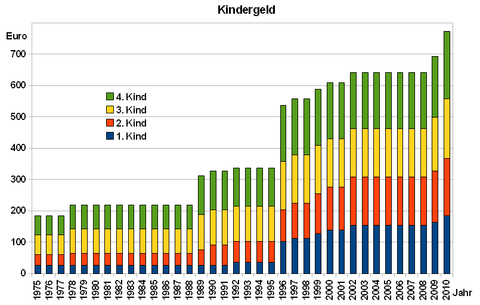

Historische ontwikkeling

De kinderbijslag werd in Duitsland onder het Nationaalsocialisme bekend onder de naam „Kinderbeihilfe“ voor arische gezinnen ingevoerd. In september 1935 kregen kinderrijke gezinnen daarbovenop noch een eenmalige toeslag. Vanaf april 1936 werd een maandelijkse toeslag ingevoerd.[15] Gezinnen van werknemers met een maandelijks inkomen beneden de 185 Reichsmark kregen vanaf het vijfde kind maandelijks 10 Reichsmark. Vanaf 1938 werd deze toeslag reeds vanaf het derde kind gegeven.

Vanaf 1954 begonnen de werkgevers voor het derde en elk daarop volgende kind een kinderbijslag van 25 DM te betalen. Sinds 1955 werd dit ook aan arbeidsloos uitbetaald. Vanaf 1961 werd er reeds voor het tweede kind kinderbijslag betaald. Dat vanaf nu door de staat werd gefinancierd en door de toenmalige Bundesanstalt für Arbeit uitbetaald. Na een reorganisatie werd na 1964 de “Bundesanstalt” verantwoordelijk.

Vanaf 1975 is er ook kinderbijslag voor het eerste kind. Tegelijkertijd werd een belastingaftrek voor kinderen afgeschaft. Die belastingaftrek werd echter in 1983 weer ingevoerd. Ondanks stapsgewijze verhogingen van de belastingaftrek werd het bestaansminimum van kinderen gedeeltelijk via de belasting uitbetaald. Dat veranderde in 1996, toen het bestaansminimum voor kinderen van belasting werd vrijgesteld.

Begin 1988 besloot het Bundessozialgericht in Kassel, dat ook pleegouders recht hadden op kinderbijslag voor de aan hen toevertrouwde kinderen. Ook als zij, de pleegouders, al door de Jugendamt geld voor de kinderen kregen (pleeggeld, kleedgeld en zakgeld) (Az.: 10 RKg 5/85).

|

Ontwikkeling van de kinderbijslag per kind[16] | ||||||

|---|---|---|---|---|---|---|---|

| Jaar | 1e kind | 2e kind | 3e kind | Volgende kind |

Kinderfreibetrag (per kind) |

Inkomensgrens kind | |

| 1975 | € 26 (50 DM) |

€ 36 (70 DM) |

€ 61 (120 DM) | € 61 (120 DM) |

- | - | - |

| 1976 ... 1977 | € 26 (50 DM) |

€ 36 (70 DM) |

€ 61 (120 DM) | € 61 (120 DM) |

- | - | |

| 1978 | € 26 (50 DM) |

€ 41 (78 DM) |

€ 77 (150 DM) | € 77 (150 DM) |

- | - | |

| 1989 | € 26 (50 DM) |

€ 51 (100 DM) |

€ 112 (220 DM) | € 123 (240 DM) |

en | € 1.270 (2484 DM) | |

| 1990 (vanaf juli) | € 26 (50 DM) |

€ 66 (130 DM) |

€ 112 (220 DM) | € 123 (240 DM) |

en | € 1.546 (3.024 DM) | |

| 1991 | 26 (50 DM) |

€ 66 (130 DM) |

€ 112 (220 DM) | 123 (240 DM) |

en | € 1.546 (3.024 DM) | |

| 1992 | € 36 (70 DM) |

€ 66 (130 DM) |

€ 112 (220 DM) | 123 (240 DM) |

en | € 2.098 (4.104 DM) | |

| 1993 | € 36 (70 DM) |

€ 66 (130 DM) |

€ 112 (220 DM) | € 123 (240 DM) |

en | € 2.098 (4.104 DM) | |

| 1994 | € 36 (70 DM) |

€ 66 (130 DM) |

€ 112 (220 DM) | € 123 (240 DM) |

en | € 2098 (4.104 DM) | |

| 1995 | € 36 (70 DM) |

€ 66 (130 DM) |

€ 112 (220 DM) | € 123 (240 DM) |

en | € 2098 (4.104 DM) | |

| 1996 | € 102 (200 DM) |

€ 102 (200 DM) |

€ 153 (300 DM) | € 179 (350 DM) |

of | € 3.203 (6.264 DM) | |

| 1997 | € 112 (220 DM) |

€ 112 (220 DM) |

€ 153 (300 DM) | € 179 (350 DM) |

of | € 3.534 (6.912 DM) | |

| 1998 | € 112 (220 DM) |

€ 112 (220 DM) |

€ 153 (300 DM) | € 179 (350 DM) |

of | € 3.534 (6.912 DM) | |

| 1999 | € 128 (250 DM) |

€ 128 (250 DM) |

€ 153 (300 DM) | € 179 (350 DM) |

of | € 3.534 (6.912 DM) | |

| 2000 | € 138 (270 DM) |

€ 138 (270 DM) |

€ 153 (300 DM) | € 179 (350 DM) |

of | € 5.080 (9.936 DM) | |

| 2001 | € 138 (270 DM) |

€ 138 (270 DM) |

€ 153 (300 DM) | € 179 (350 DM) |

of | € 5.080 (9.936 DM) | |

| 2002 t/m 2008 | € 154 | € 154 | € 154 | € 179 | of | € 5.808 | € 7.188 |

| 2009 | € 164 | € 164 | € 170 | € 195 | of | € 6.024 | € 7.680 |

| 2010 | € 184 | € 184 | € 190 | € 215 | of | € 7.008 | € 8.004 |

| 2012 | € 184 | € 184 | € 190 | € 215 | of | € 7.008 | Grens vervallen |

| 2015 | € 188 | € 188 | € 194 | € 219 | of | € 7.152 | |

| 2016 | € 190 | € 190 | € 196 | € 221 | of | € 7.248 | |

| 2017 | € 192 | € 192 | € 198 | € 223 | of | € 7.356 | |

| 2018 | € 194 | € 194 | € 200 | € 225 | of | € 7.428 | |

| 2019 (vanaf juli) | € 204 | € 204 | € 210 | € 235 | of | € 7.620 | |

- „En“= Kinderbijslag en belastingaftrek (vrijstelling) is opgeteld;

„Of“=Of er wordt alleen kinderbijslag of belastingaftrek berekend, afhankelijk van wat voor de aanvragers het voordeligste is.

- „En“= Kinderbijslag en belastingaftrek (vrijstelling) is opgeteld;

Welk kind het eerste, tweede, derde of volgende kind is, is afhankelijk van wanneer een kind geboren is. Het oudste kind is steeds het eerste kind. Door kinderen uit andere (vroegere) verhoudingen kan dit veranderen.

Externe links

- familienkasse.de - Bundesagentur für Arbeit

- (nl) Informatiefolder kinderbijslag Familienkasse

- Einkommensteuergesetz mit den Vorschriften über das Kindergeld in § 31 und §§ 62 bis 78

- Bundeskindergeldgesetz (BKGG)

- Prof. Dr. Wendt: Grundfragen der Familienbesteuerung

- Bundeszentralamt für Steuern zum Familienleistungsausgleich

- Kindergeld im JuraWiki

- Studie des FiBS zur Umfinanzierung der Elternkosten (PDF; 660 kB)

- Studie des Berlin-Instituts für Bevölkerung und Entwicklung, Kinderzahlen und Familienpolitik im europäischen Vergleich (PDF)

- Gesetze, Merkblätter, Dienstanweisung und Urteile zum Kindergeld

Bronnen

Bronnen, noten en/of referenties

|