Rente

Rente, interest of intrest, is de vergoeding die wordt ontvangen voor het uitlenen van geld en die betaald wordt door degene die het geld leent. Een bekende vorm is de rente die consumenten ontvangen (creditrente of spaarrente) of betalen (debetrente) op een rekening bij een bank. Ook wanneer men zaken op krediet ('op de pof') koopt, leent men in feite geld van de onderneming om het goed direct te kunnen kopen en betalen. Er ontstaat een schuld waar eveneens rente over wordt berekend.

Rente heeft drie functies. Ten eerste geldt het als een vergoeding aan de uitlener voor het ter beschikking stellen van zijn geld, vergelijkbaar met huur. De tweede functie is het ontmoedigen van te late betaling: hoe langer men wacht des te hoger de schuld wordt door het berekenen van rente. Ten slotte compenseert de rente de inflatie gedurende de looptijd van de lening.

Etymologie

Het woord rente duikt voor het eerst in het Nederlands op in 1230-1231 als een Oudfrans leenwoord.[1] Het komt van het vulgair Latijnse *rendita, een verbastering van het voltooid deelwoord reddita van het werkwoord reddere, dat "teruggeven" betekent. Reddere zelf is een samenstelling van re- ("her-", "terug-", "we(d)er-", "opnieuw") en dare ("geven"). Rente betekent dus letterlijk "(het) teruggegeven(e)".

Het woord interest is rond 1530 aan het Middelfrans ontleend[1] en wordt vooral in de Zuidelijke Nederlanden(België) gebruikt. Dit komt via het middeleeuws Latijnse en Oud-Franse zelfstandig naamwoord interesse ("verschil", "belang") uiteindelijk van het Latijnse werkwoord interesse, wat "tussen zijn/liggen" of "verschillen" betekende.

Kenmerken en terminologie

- Rente is meestal periodiek verschuldigd; gebruikelijk is maandelijks, per kwartaal, halfjaarlijks of jaarlijks, maar ook kan anders worden overeengekomen.

- Om rentes met elkaar te kunnen vergelijken wordt de omvang van de rente meestal opgegeven als een jaarlijks percentage van het (uit)geleende bedrag (de hoofdsom). De rentevoet is het percentage gedeeld door 100, bijvoorbeeld bij 4% is dit 0,04. Afhankelijk van de context wordt met het woord rente het bedrag of dit jaarpercentage bedoeld. Voor de duidelijkheid kan men spreken van "rentebedrag" en "rentepercentage per jaar" of "rentevoet per jaar" (of analoog voor een andere periode).

- Daarnaast moet nog worden onderscheiden de nominale rente tegenover enerzijds de effectieve rente en anderzijds de reële rente (zie onder).

- De rente wordt vaak bepaald aan de hand van de interbancaire rente in euro-land (Euribor) of in Londen (LIBOR).

Opbouw rente

rente = inflatiecompensatie + risicopremie + dienst der lening

De inflatievergoeding is bedoeld om de ontwaarding van het uitgeleende geld te compenseren. De risicopremie is een bedrag dat ter dekking dient van het risico dat de lener het geleende geld niet kan terugbetalen (debiteurenrisico). Onder 'dienst der lening' wordt een vergoeding verstaan voor de huur van de lening.

Reële rente

In tijden van hoge inflatie zal ook de rente hoger zijn dan anders. Dat betekent onder meer dat een kapitaalverstrekker het uitgezette kapitaal ziet aangroeien (door de rente) maar het tegelijk ziet krimpen (door de geldontwaarding). Om te kunnen bepalen wat per saldo het effect is, hanteert men het begrip “reële rente”: het rentepercentage waarvan het inflatiepercentage is afgetrokken.

nominale rente – inflatie = reële rente

Stel dat de nominale rente 7% per jaar bedraagt en de jaarlijkse inflatie 2%: de reële rente komt dan uit op (ongeveer) 5%. Dit is echter een vuistregel.

Exacte berekening

Het extra geld dat de rente oplevert, is door inflatie ook in waarde verminderd. Dat betekent dat de reële rente lager is dan nominale rente minus inflatie.

De exacte berekening van de reële rente verloopt als volgt. De reële rente, de nominale rente en de (verwachte) jaarlijkse inflatie worden achtereenvolgens aangeduid met rr, nr en ji. De waarden van deze drie grootheden worden uitgedrukt in een fractie. Er bestaat nu het volgende verband:

ofwel

Stel dat de nominale rente 7% per jaar bedraagt en de jaarlijkse inflatie 2%, dan is de reële rente 4,902%.

Effecten van hoge of lage reële rente

De hoogte van de reële rente heeft direct invloed op de economie van een land. Is de rente hoog, dan zullen bedrijven minder geld lenen om te investeren, en geneigd zijn om indien mogelijk schulden zo snel mogelijk af te betalen. Is de rente laag, dan wordt het voor bedrijven makkelijker om geld te lenen om te investeren. Door een renteverlaging wordt de economie dus gestimuleerd. Ook de woningmarkt ondergaat invloed van de rentevoet. Naarmate de rente lager is, zal de (aspirant-)huizenkoper immers gemakkelijker een hypothecaire lening kunnen afsluiten, of zich een hogere hypotheek kunnen veroorloven.

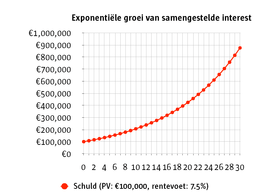

Samengestelde interest

Samengestelde interest, oftewel rente-op-rente genoemd, houdt in dat over de rente die op een kapitaal wordt gekweekt, maar die niet wordt opgenomen, ook weer rente wordt betaald. Daardoor groeit het kapitaal niet lineair, maar volgens een steeds steilere curve (exponentieel):

Hierin is:

- PV = huidige waarde (afkorting van het Engelse 'present value') in munteenheid

- FV = toekomstige waarde (afkorting van het Engelse 'future value') in munteenheid

- t = periode (in jaren)

- i = rentevoet (als fractie, dat is percentage gedeeld door 100)

Korte en lange rente

De korte rente (geldmarktrente) is die welke wordt gegeven op een kortlopende lening. Lange rente (kapitaalmarktrente) is de rente op een langlopende lening, bijvoorbeeld de (effectieve) rente op een tienjarige obligatie. Doorgaans is de lange rente hoger dan de korte, maar niet altijd. In het laatste geval spreken we van een “omgekeerde rentestructuur”.

Vaste en variabele rente

Leningen, met name hypothecaire leningen, worden vaak voor langere tijd afgesloten, en gedurende die looptijd geldt doorgaans een vaste rente: het tarief blijft dan gelijk. Bij variabele rente kan het rentetarief ieder moment wijzigen, afhankelijk van de omstandigheden op de geld- en kapitaalmarkten in andere landen.

Renterisico

Dit ‘verschil’ tussen vaste en variabele rente brengt zowel voor de leningnemer als voor de leninggever risico's met zich mee.

De bank loopt risico als het uit te lenen geld eerst zelf heeft “ingekocht” (aangetrokken) tegen een vaste rente, maar het vervolgens uitleent tegen een variabele. Die variabele rente kan tijdens de looptijd van de lening immers dalen. Uiteraard is dit risico ook aanwezig als de rente juist variabel is ingekocht en vast wordt uitgeleend; dan is een tussentijdse rentestijging nadelig voor de uitlenende instantie.

In beide gevallen is het risico voor degene die leent, precies tegengesteld. Hij loopt bij variabele rente het risico van een rentestijging. Bij vaste rente mist hij het voordeel van een tussentijdse rentedaling.

Overigens speelt het renterisico niet alleen bij banken; ook pensioenfondsen hebben er nadrukkelijk mee te maken.

Kans op rendement

Geen van beide partijen zou genegen zijn dit risico te aanvaarden, als er niet de kans op extra rendement tegenover stond, of althans de zekerheid dat het risico wordt afgedekt. De variabele rente kan zich in alle gevallen immers ook juist in tegengestelde richting bewegen dan hierboven geschetst. Een risico wordt dan een meevaller.

Renteswap

Een financiële instelling heeft instrumenten (zoals de renteswap) tot haar beschikking om zich in te dekken tegen het renterisico.

Negatieve rente

Bij negatieve nominale rente is de geldverstrekker de lener een rente verschuldigd. De geldverstrekker heeft weliswaar op zijn minst het alternatief om het geld contant aan te houden, maar uit het oogpunt van veiligheid en/of beveiligingskosten is dit niet noodzakelijk aantrekkelijker.

Ook bij positieve nominale rente kan de reële rente door inflatie en belasting negatief zijn.

Negatieve nominale rente was lang uitzonderlijk en lijkt kapitaalverstrekkers geen voordeel op te leveren zolang ergens op de kapitaalmarkt een positief rendement te behalen is. Rekeningen of obligaties met negatieve rente kunnen wel passen in een risicomijdende beleggingsstrategie en kunnen dienen als beleidsinstrument. In de nasleep van de dollarcrisis van begin 70 (zie Systeem van Bretton Woods, Nixon-schok) pasten de Belgische en Zwitserse overheden negatieve bankrentes toe om buitenlandse valutaspeculanten te weren. In beide gevallen golden deze alleen voor buitenlandse rekeninghouders. Van 1974 tot 1979 bedroeg de rente op Zwitserse rekeningen voor buitenlanders −40%.[2][3][4]

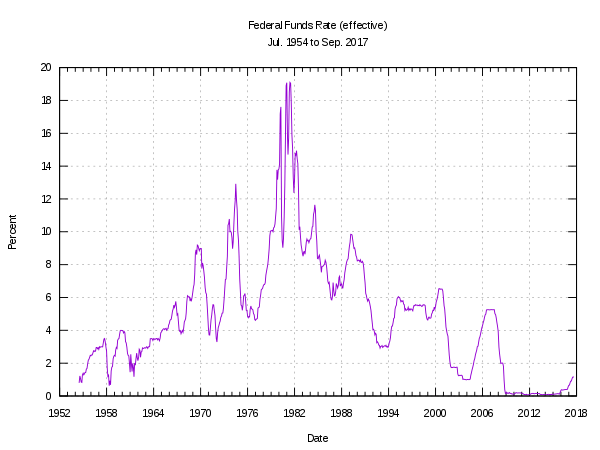

Ten gevolgde van de kredietcrisis zijn negatieve rentes opnieuw werkelijkheid geworden. Om de economieën te stimuleren verlaagden de centrale banken de officiële rentetarieven[5] (en zie ook kwantitatieve versoepeling) waardoor het aantrekkelijker werd geld te lenen voor investeringen of consumptie. In de zomer van 2009 was de Sveriges Riksbank de eerste die de negatieve rente introduceerde.[6] Meer banken volgden, zoals de Zwitserse Nationale Bank op 15 januari 2015 die de rente op min 0,75% bracht,[7] en de Bank van Japan introduceerde in januari 2016 een negatieve rente van 0,1% voor deposito's.[8] Het veilig parkeren van geld kost zo geld.[9]

De kredietcrisis leidde ook tot veel onzekerheid en risico-aversie bij beleggers. Zij wilden alleen geld lenen aan zeer veilige debiteuren. Sinds december 2011 heeft de Nederlandse staat diverse malen geld geleend tegen een negatieve rente. De beleggers in Nederlands schuldpapier krijgen dus geen rentevergoeding maar betalen rente aan de staat. Duitsland heeft ook geleend tegen een negatieve rente omdat het een zeer veilige belegging is waar weinig risico mee gelopen wordt.[10]

Het monetaire beleid van de centrale banken, zoals in de EU waar gestreefd wordt naar een hogere inflatie van net onder de 2%, bestaat onder meer uit opkoopprogramma's van staatsobligaties in de markt. Door de extra vraag stegen de obligatiekoersen en daarmee daalde de rente langs de hele rentecurve. Dit resulteerde uiteindelijk ook in een negatieve marktrente. In oktober 2015 was op staatsobligaties ter waarde van $26.000 miljard de effectieve rente minder dan 1% en op meer dan $6000 miljard zelfs minder dan 0%.[11]

De negatieve marktrente kan er uiteindelijk ook toe leiden dat particulieren geld moeten betalen om hun spaargeld te stallen bij banken. Volgens een onderzoek van ING Bank, onder 13000 mensen begin 2016, zal drie kwart geld opnemen van de bank als ze rente zouden moeten betalen over het spaarsaldo.[12] Slechts iets meer dan 10% van de respondenten gaf aan dan meer geld te gaan uitgeven.[12] Het door de centrale banken gewenste effect om mensen aan te zetten tot meer consumptie wordt door een negatieve rente nauwelijks bereikt.[12]

Een lage of negatieve rente heeft ook een effect op de wisselkoers. De lage rente maakt de valuta minder aantrekkelijk waardoor de koers daalt. Dit maakt de import van goederen en diensten duurder waardoor de inflatie stijgt en de export wordt gestimuleerd waardoor de economische groei wordt gestimuleerd. Als veel landen dit doen dan wordt dit effect minder. Dit kan resulteren in een neerwaartse spiraal van steeds lagere renteniveaus.[11]

Banken die variabele rente berekenen op leningen zijn echter tegen een dergelijk verlies gaan indekken door contractueel in leningsovereenkomsten te bedingen dat de rente op leningen nooit lager dan een bepaald minimum kan zijn.

In Nederland geldt een eigenwoningschuld met negatieve rente fiscaal niet als bron van inkomen.[13]

Wetgeving in Nederland

Om een einde te maken aan woeker zijn er in de loop der jaren veel wetten ingevoerd. Een vrij recente wet is de Wet op het consumentenkrediet (WCK) in Nederland. In de WCK is een maximale rentevoet vastgesteld. Deze is gelijk aan de “gewone” wettelijke rente vermeerderd met 12%. Over het algemeen voeren de banken die rechtstreeks kredieten verlenen, een veel lager percentage. Bij kopen op afbetaling bij bijvoorbeeld Wehkamp wordt wel de maximale rente gerekend (februari 2020: 14%).[14] Banken zijn verplicht om naast de nominale rente ook de effectieve rente te vermelden.

In de Nederlandse Wet inkomstenbelasting 2001 wordt niet de werkelijke rente maar een forfaitair rendement van 4% belast. Het tarief hierover is gesteld op 30%, zie box 3.

In de recent gewijzigde Successiewet 1956 wordt een vaste rentevoet van 6% aangenomen als marktconform. Als bijvoorbeeld een erflater bij testament heeft bepaald dat het eigendom van het gehele vermogen naar de kinderen gaat en dat de langstlevende een vruchtgebruik hierop krijgt, dan is de langstlevende gehouden om op de (niet-opeisbare) vordering van de kinderen jaarlijks een rentevergoeding te betalen. Deze rentevergoeding op het vruchtgebruik dient minimaal 6% samengesteld te zijn (zie artikel 21 lid 13 Successiewet 1956 en artikel 10 Uitvoeringsbesluit Successiewet 1956).

Renteafspraken die nog vallen onder de successiewetgeving van vóór 1 januari 2010 zijn veelal gebaseerd op een rentevoet die lager lag dan 6%. Deze lagere rente blijft onder de nieuwe wetgeving toegestaan mits de hoogte van de rente destijds marktconform was, en er na 1 januari 2010 geen wijzigingen in de overeenkomst zijn gemaakt (of de overeenkomst voor een (on)bepaalde tijd is verlengd nadat deze na 1 januari 2010 op grond van de in de overeenkomst zelf afgesproken termijn is geëindigd). Kortom: zolang er niets aan de voorwaarden (en ook aan de hoogte van de rente) is gewijzigd na 1 januari 2010, zal de fiscus deze lagere rente als marktconform accepteren en het niet zien als een schenking.

Wetgeving in België

Grosso modo onderscheidt men in België twee soorten interesten: remuneratoire interesten en nalatigheidsinteresten. Daarnaast kunnen interesten ook worden ingedeeld naargelang hun rechtsgrond: wettelijk, gerechtelijk of conventioneel.

Remuneratoire interesten

Remuneratoire interesten zijn interesten die geheven worden als tegenprestatie. Zo zal een bank interesten heffen op de lening die hij verstrekt.

Nalatigheidsinteresten

Nalatigheidsinteresten zijn interesten die dienen ter vergoeding of als sanctie voor de laattijdige uitvoering van een verbintenis. Ze worden op hun beurt onderverdeeld in twee vormen: in moratoire of verwijlinteresten en vergoedende of compensatoire interesten.

Moratoire interesten

Moratoire of verwijlinteresten zijn verschuldigd als schadevergoeding wegens de vertraging van een in geld uitgedrukte verbintenis. Ze hebben aldus altijd betrekking op geldschulden. In beginsel zijn dit de wettelijke interesten (die bij wet vastgesteld zijn), maar de contractpartijen kunnen zelf een interest overeenkomen (dit heet de contractuele interest).

Compensatoire interesten

Compensatoire of vergoedende interesten zijn verschuldigd wegens de vertraging van een in waarde uitgedrukte verbintenis. Ze hebben aldus altijd betrekking op waardeschulden. Compensatoire interesten betreffen altijd een integrale vergoeding (i.p.v. een effectief bepaald percentage).

Religieuze/historische bezwaren tegen rente

Met name in Abrahamitische religies werd of wordt het heffen van rente op een lening als een zonde beschouwd.

- Als je geld leent aan iemand van mijn volk die armoede lijdt, gedraag je dan niet als een geldschieter en vraag geen rente van hem. Exodus 22:24-25.[15][16]

- Toon ontzag voor je God en laat je volksgenoten niet verkommeren. Wanneer je een volksgenoot iets leent, mag je hem vooraf noch achteraf rente vragen. Je mag van hem geen rente vragen als je hem geld leent, en geen winst maken als je hem voedsel geeft. Leviticus 25:36-37.[15]

- U mag geen rente vragen als u iets aan een volksgenoot leent, of het nu gaat om geld of voedsel of wat u ook maar tegen rente te leen kunt geven. Van een buitenlander mag u wel rente heffen, maar niet van iemand uit uw eigen volk. Deuteronomium 23:19-21.[15][16]

Meestal ging dit uit van twee benaderingen. Volgens de eerste kon geld zich niet zomaar 'uit zichzelf' vermeerderen, omdat alleen God zaken kan scheppen. De tweede, meer praktische reden om het heffen van rente als zonde aan te merken, was het feit dat leningverstrekkers soms doelbewust dermate hoge percentages rekenden (woeker) dat de schuldenaar nooit uit de schulden kon komen en al zijn goederen en uiteindelijk zijn vrijheid moest afstaan. Een dergelijke gang van zaken werd gelijkgesteld aan stelen, en was daarmee ook een zonde.

In Lukas wordt het incasseren van rente echter weer geprezen:

- Waarom heb je mijn geld dan niet bij de bank in bewaring gegeven? Dan had ik het bij mijn terugkeer met rente kunnen opvorderen. Lukas 19:23.[15]

In de Middeleeuwen was het christenen verboden rente te heffen, wat leidde tot de positie van joden als bankiers en geldverschaffers. Uit bovengenoemde teksten blijkt dat Joden rente mochten heffen, mits ze zaken deden met niet-joden. Niettemin werd hiervoor vrij snel en oplossing gevonden in de vorm van de jaarrente of 'kooprente' waarvan duizenden aktes bewaard zijn gebleven. Filosofen als Plato en Thomas van Aquino hebben zich eveneens tegen rente uitgesproken, alsmede de economische 'goeroe' achter de NSDAP, Gottfried Feder.

Ook de Koran bevat verzen waarin het heffen van rente (riba) expliciet wordt verboden, al bestaat er een verschil van interpretatie of de term riba slechts woekerrente of alle vormen van rente omvat. Een groot deel van de moslims gaat van de laatste interpretatie uit.[17] In veel islamitische landen is islamitisch bankieren de belangrijkste vorm van bankieren. Het berekenen van rente is hier niet toegestaan. Weliswaar kan ook in islamitische investeringen een rendement worden gegenereerd, maar dit geschiedt in de vorm van een vrijwillige betaling of winstuitkering, en niet in de vorm van juridisch afdwingbaar absoluut of relatief bedrag. Ook in veel westerse landen is islamitisch bankieren in meer of mindere mate mogelijk.

Zie ook

- Carry trading, geld lenen in een land met lage rente en investeren in een land met hoge rente.

- Contante waarde, het bedrag dat bij een bepaalde rente in de toekomst een gegeven bedrag oplevert.

- Valutering, mechanisme bij geld overboeken door banken met als doel rentewinst.

- Belastingrente, rente die door de belastingdienst op belastingschulden wordt berekend.

- Boeterente, schadevergoeding die wordt betaald aan een geldverschaffer om deze bij vervroegde aflossing te compenseren voor gemiste rente. Veel hypotecaire leningsovereenkomsten bevatten boeterente-clausules.

- Wettelijke rente, rente die wordt berekend op geldvorderingen vanaf het moment dat deze opeisbaar zijn geworden. Deze rente geldt wanneer contractueel geen nadere afspraken zijn gemaakt.